歯愛メディカル 創業者利得、夫婦合わせて126億円

歯愛メディカルは、医療関係者向けに通信販売事業等を営んでいる会社です。

公開価格は3,300円、PER20.9倍(2017年12月予想EPSによる)という水準で、2017年12月18日に上場しています。

上場直前の株主数は2名、内訳は次の通りです。

清水社長 6,000,000株

エア・ウォーター株式会社 4,000,000株

上場に伴い清水社長は1,000,000株の売出しを行います。

JASDAQの上場のための形式基準として、上場時に公募又は売出し株式数が1,000単位又は上場株式数の10%いずれか多い株式数であることというものがあり、1,000,000株の売出しはその基準をぎりぎりクリアーしています(発行済株式数10,000,000株×10%=1,000,000株)。

株主のエア・ウォーターは、産業ガス関連事業、医療関連事業を営む東証一部上場会社で、商品の仕入先です。2016年10月に資本業務提携を行い、清水社長、清水社長の配偶者、及び株式会社半田から4,000,000株の株式がエア・ウォーターに譲渡されています。その結果、歯愛メディカルは、エア・ウォーターの持分法適用会社となっています。

実は歯愛メディカルはJQS上場までTOKYO PRO Market上場会社でした。TOKYO PRO Market上場は2016年6月。上場時に株式会社半田へ売出を行っており、TOKYO PRO Market上場時の株主は、清水夫妻と半田の3名でした。株主数3名の上場会社というのは許されるのかと疑問に思われる方もいらっしゃるかもしれませんが、TOKYO PRO Marketには、形式基準といわれる上場数値基準はありません。よって上場時における株主数基準もないので、歯愛メディカルのような上場も可能となっています。

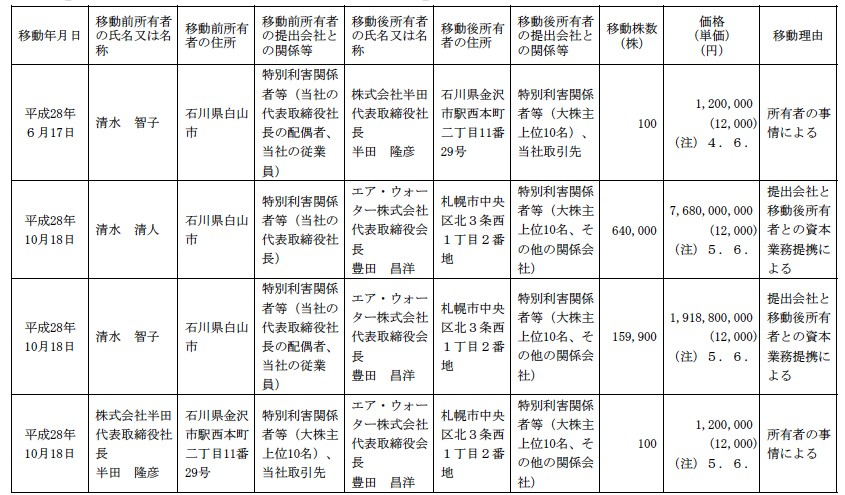

歯愛メディカルのJQS上場目論見書には、TOKYO PRO Market上場時の株式移動の詳細が記載されています。

清水夫妻の株式譲渡を抜き出すと次のようになります。

2016/6/17 清水社長配偶者→半田 @1,200円 移動株数100株 譲渡金額1,200千円

2016/10/18 清水夫妻→エア・ウォーター @1,200円 移動株数799,800株 譲渡金額9,598,800千円

そして今回の売出は、

2018/12/18 清水社長→一般株主 @3,036円 移動株数1,000,000株 譲渡金額 3,036,000千円

何と合計12,636,000千円の創業者利得!

上場まで中途半端なエクイティファイナンスを行わず、エア・ウォーターとの資本提携も創業者からの株式移動により行ったことが勝因であると思います。